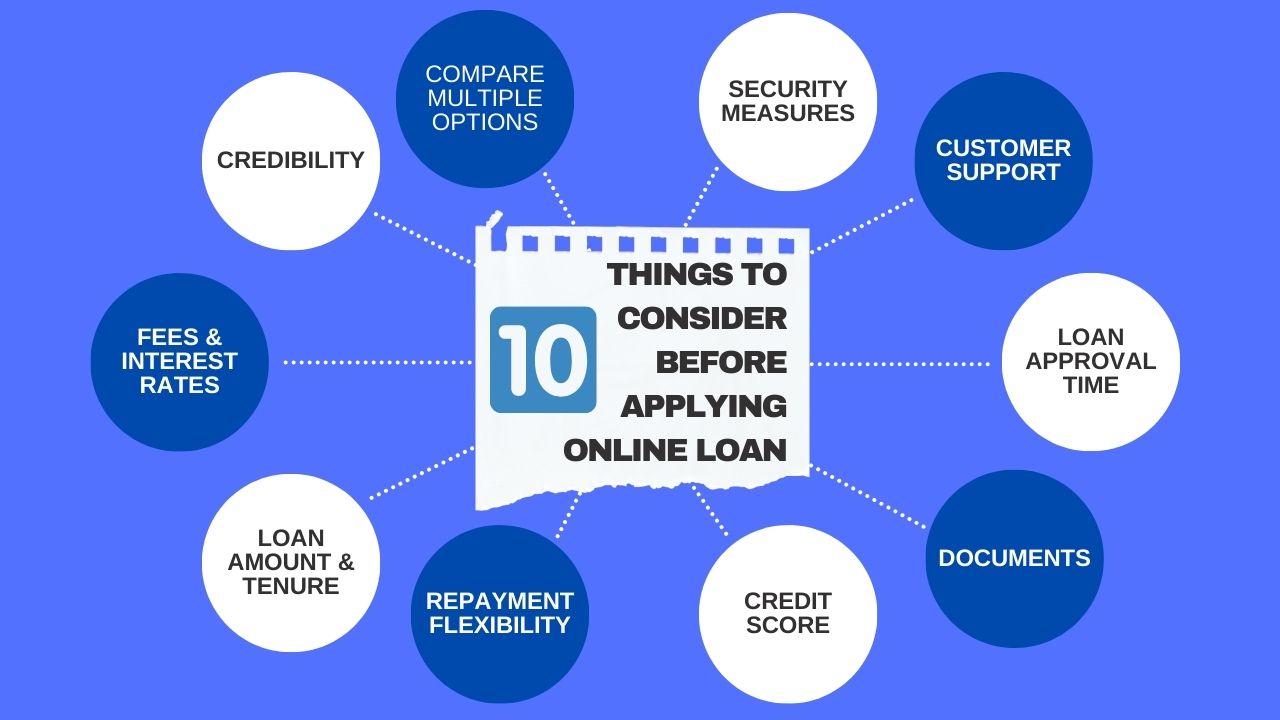

10 Pertimbangan Penting Sebelum Memohon Pinjaman Peribadi Dalam Talian di Malaysia

Kemudahan perkhidmatan kewangan dalam talian semakin menarik hari ini, terutamanya apabila berkaitan dengan pinjaman peribadi. Malaysia telah menyaksikan peningkatan yang besar dalam populariti permohonan pinjaman dalam talian. Walaupun perkhidmatan dalam talian boleh membawa pelbagai kebaikan, bakal peminjam harus berhati-hati dan melakukan penyelidikan yang teliti sebelum memohon pinjaman. Dalam artikel ini, kami akan mengkaji perkara-perkara utama yang perlu dipertimbangkan sebelum memohon pinjaman peribadi dalam talian di Malaysia.

1. Kredibiliti Platform Peminjaman

Sebelum memulakan proses permohonan pinjaman, penilaian terhadap kredibiliti platform peminjaman dalam talian adalah penting demi transaksi kewangan yang lebih selamat. Untuk bank-bank yang menawarkan pinjaman peribadi, kami boleh mengesahkan pendaftaran mereka dengan Bank Negara Malaysia (BNM). Bank-bank yang didaftar di bawah BNM perlu sentiasa memastikan pematuhan kepada standard kawalan yang ketat. Pengawasan BNM menjamin bahawa bank beroperasi dalam kerangka undang-undang dan menjaga kepentingan peminjam.

Untuk pembekal kredit bukan bank seperti EM Loan, kami perlu memeriksa lesen mereka dengan Kementerian Perumahan dan Kerajaan Tempatan (KPKT). Proses pengesahan ini dapat memastikan sama ada pembekal kredit tersebut mematuhi peraturan dan undang-undang yang ditetapkan oleh kerajaan. Pengesahan ini boleh memberi jaminan kepada peminjam bahawa entiti tersebut mempunyai lesen yang sah.

Selain daripada pengesahan, bakal peminjam juga perlu menyelidik testimoni pelanggan. Ulasan daripada individu yang telah terlibat dam proses peminjaman dengan platform tersebut boleh memberikan maklumat yang amat berharga. Pengalaman peminjam boleh mendedahkan tahap perkhidmatan dan kredibiliti platform tersebut. Penyelidikan testimoni pelanggan boleh membantu bakal peminjam membuat keputusan yang berinformasi dengan memilih platform peminjaman yang dapat memberikan perkhidmatan yang dipercayai.

2. Caj dan Kadar Faedah

Pemeriksaan teliti terhadap caj dan kadar faedah adalah penting untuk membuat keputusan yang tepat. Walaupun pembekal pinjaman dalam talian sering menawarkan kadar faedah yang menarik, peminjam tetap harus mengkaji dengan teliti.

Sama ada ia kadar tetap atau kadar terapung, setiap jenis faedah mempunyai implikasi yang berbeza. Pemohon perlu memastikan sama ada jenis kadar tersebut sesuai untuk strategi pembayaran semula mereka. Kadar tetep menyediakan kestabilan dengan membenarkan peminjam meramalkan pembayaran bulanan secara tepat, manakala kadar terapung boleh menyebabkan fluktuasi yang mungkin mempengaruhi perancangan bajet peminjam. Selain daripada jenis kadar faedah, peminjam juga perlu mengambil perhatian bahawa kadar faedah maksimum untuk mana-mana pinjaman tidak bercagar di Malaysia adalah 18% setahun. Secara ringkasnya, mana-mana entiti yang menawarkan pinjaman dengan kadar faedah lebih tinggi daripada 18% setahun dianggap sebagai tidak sah dari segi undang-undang.

Selain daripada kadar faedah, peminjam juga perlu membaca terma dan syarat dengan teliti untuk mengenal pasti sebarang caj tersembunyi. Sesetengah pemberi pinjaman atas talian mungkin mengenakan caj pembayaran lewat atau penalti pembayaran awal. Berhati-hati terutamanya apabila anda dikenakan caj sebelum mendapat pinjaman. Caj tersebut akan meningkatkan kos keseluruhan pinjaman anda. Peminjam perlu mengambil kira dan memahami semua kos tambahan untuk mengelakkan kejutan pada masa akan datang.

3. Jumlah dan Tempoh Pinjaman

Menentukan jumlah pinjaman adalah langkah pertama yang penting apabila memohon pinjaman peribadi secara dalam talian. Menilai keperluan kewangan membolehkan anda mendapat jumlah pinjaman yang mampu mencapai objektif anda, sama ada untuk membiayai perbelanjaan ubatan yang besar atau untuk penyatuan hutang. Walaupun anda boleh meminjam lebih daripada jumlah yang diperlukan, anda perlu menolak keinginan itu supaya tidak melampaui komitmen kewangan anda. Tindakan berdisiplin boleh memastikan bahawa anda hanya meminjam jumlah yang mampu memenuhi tujuan anda tanpa membebankan anda dengan hutang yang tidak perlu.

Tempoh pinjaman juga merupakan salah satu pertimbangan yang penting. Ia adalah tempoh di mana anda berjanji untuk membayar balik jumlah yang dipinjam. Tempoh pinjaman boleh mempengaruhi jumlah kaedah keseluruhan yang dibayar dan jumlah ansuran bulanan. Memilih tempoh yang lebih pendek boleh mengakibatkan ansuran bulanan yang lebih tinggi tetapi kos faedah keseluruhan yang lebih rendah. Sebaliknya, tempoh yang lebih panjang boleh menyebabkan ansuran bulanan yang rendah tetapi kos faedah yang lebih tinggi. Menjaga keseimbangan antara jumlah pinjaman dan tempoh pinjaman adalah penting.

4. Fleksibiliti Pembayaran

Apabila mempertimbangkan pinjaman peribadi dalam talian, peminjam perlu mengkaji pelbagai pilihan pembayaran balik yang ditawarkan oleh pembekal pinjaman. Fleksibiliti pembayaran boleh memberi kesan yang besar kepada pengalaman pinjaman anda. Banyak platform peminjaman dalam talian menawarkan pelbagai jadual pembayaran balik yang fleksibel untuk memenuhi keperluan peminjam yang berbeza.

Terdapat pembekal pinjaman yang membenarkan peminjam mengatur tarikh pembayaran balik mereka. Fleksibiliti ini memberi kuasa kepada peminjam untuk mengurus aliran tunai mereka dengan berkesan, mengurangkan pembayaran lewat dan penalti yang berkaitan. Selain itu, terdapat juga platform yang membenarkan pembayaran awal tanpa mengenakan penalti. Ia memberi peluang kepada peminjam untuk mengurangkan kos faedah dan mempercepatkan pembayaran hutang mereka. Dengan memilih pembayaran balik yang fleksibel, peminjam tidak perlu lagi terikat dengan struktur pembayaran yang ketat dan mampu mengatasi rintangan kewangan mereka tanpa tekanan.

Sentiasa ingat untuk memahami terma dan syarat mengenai pembayaran awal. Walaupun penyelesaian hutang yang lebih awal ialah suatu keputusan yang bijak, anda perlu tahu bahawa anda mungkin akan dikenakan penaliti atau caj untuk pembayaran awal. Penalti tersebut mampu mengakibatkan kos yang tidak dijangka dan memberi kesan tidak baik kepada rancangan kewangan anda.

Selain itu, baca terma dengan teliti untuk melihat jika terdapat sebarang prosedur atau langkah yang perlu anda lakukan sebelum menyelesaikan pinjaman anda dengan cepat. Terdapat juga pembekal pinjaman yang memerlukan peminjam untuk menulis surat pemberitahuan atau mengisi borang-borang yang diperlukan. Memahami terma khusus yang berkaitan dengan pembayaran awal membolehkan anda membuat keputusan yang tepat.

5. Keperluan Skor Kredit

Dalam konteks Malaysia, pembekal pinjaman dalam talian biasanya menilai permohonan pinjaman berdasarkan skor kredit pemohon. Skor ini dapat mencerminkan rekod kredit dan kemampuan pemohon untuk membayar balik pinjaman. Salah satu aspek penting yang perlu dipertimbangkan sebelum memohon pinjaman peribadi dalam talian adalah memahami keperluan skor kredit minimum yang ditetapkan oleh platform yang dipilih. Pembekal pinjaman yang berbeza menpunyai kriteria yang berbeza. Untuk memastikan prosess permohonan yang lebih lancar, bakal peminjam perlu memeriksa terlebih dahulu sama ada skor kredit mereka memenuhi kriteria pembekal pinjaman.

Di Malaysia, laporan kredit diuruskan oleh perkhidmatan seperti CCRIS dan CTOS. Sistem-sistem ini mengumpulkan maklumat kredit individu, termasuk rekod pembayaran balik, hutang yang belum diselesaikan, dan penggunaan kredit. Sebelum memohon pinjaman peribadi dalam talian, anda dinasihati supaya mendapatkan salinan laporan kredit anda untuk menilai status kewangan semasa anda. Mengaji laporan kredit anda membolehkan anda mengenal pasti sebarang tempat yang perlu dipertingkatkan untuk membaiki skor kredit anda. Jika skor kredit anda tidak sihat, anda harus mengambil langkah proaktif untuk meningkatkan kewibawaan kredit anda. Anda boleh menyelesaikan hutang lama jika diperlukan. Langkah-langkah ini dapat meningkatkan peluang kelulusan pinjaman anda dan mendapatkan syarat-syarat peminjaman yang lebih baik.

6. Keperluan Dokumen

Selain daripada kriteria kelayakan dan keperluan skor kredit, peminjam juga perlu memberi perhatian yang teliti kepada dokumen yang diperlukan untuk proses permohonan pinjaman dalam talian. Setiap pembekal pinjaman mungkin mempunyai keperluan dokumen yang khusus dan kaedah penyerahan yang berbeza. Anda perlu memastikan bahawa anda mempunyai semua dokumen sebelum memohon pinjaman untuk mengurangkan kelewatan yang tidak perlu.

Secara lazimnya, dokumen-dokumen yang diminta oleh pembekal pinjaman dalam talian di Malaysia termasuk kad pengenalan diri, bukti pendapatan, dan bukti kediaman. Terdapat juga pembekal pinjaman yang meminta dokumen tambahan, seperti dokumen cukai pendapatan atau surat pengesahan majikan. Anda boleh memudahkan proses permohonan dan meningkatkan kemungkinan kelulusan jika anda boleh menyediakan dokumen-dokumen ini lebih awal. Selain itu, dokumen yang disediakan perlu tepat dan terkini. Ini boleh meningkatkan kredibiliti permohonan anda dan memberi keyakinan kepada pembekal pinjaman mengenai kestabilan kewangan anda.

7. Masa Kelulusan Pinjaman

Apabila memilih pembekal pinjaman dalam talian, kecekapan proses kelulusan sering menjadi pertimbangan utama bagi peminjam, terutamanya bagi mereka yang memerlukan pinjaman dalam masa yang paling singkat. Walaupun proses kelulusan agak mudah dan cepat untuk kebanyakan pembekal pinjaman, masa untuk pengeluaran dana mungkin berbeza untuk pembekal yang berbeza.

Peminjam harus menilai masa kelulusan dari pelbagai platform pinjaman untuk memilih platform yang mampu menyelesaikan tujuan peminjam. Sesetengah pembekal pinjaman mampu menawarkan kelulusan segera dengan menggunakan sistem automatik untuk menilai permohonan peminjam. Pembekal yang lain mungkin perlu mengambil beberapa hari untuk memproses permohonan secara manual. Mereka perlu menjalankan penilaian dengan lebih teliti sebelum membuat keputusan. Walaupun masa kelulusan yang lebih panjang mungkin melibatkan sedikit penantian, ia juga boleh menghasilkan syarat yang lebih baik atau jumlah pinjaman yang lebih tinggi untuk peminjam.

8. Khidmat Pelanggan

Khidmat pelanggan amat penting untuk pinjaman dalam talian kerana perkhidmatan ini melibatkan transaksi kewangan yang rumit. Peminjam boleh meminta tolong sekiranya mereka menghadapi sebarang masalah dengan proses permohonan atau pembayaran balik. Khidmat pelanggan yang cepat adalah penting untuk menangani pertanyaan dan menyelesaikan masalah.

Sebelum memilih pembekal pinjaman dalam talian, peminjam perlu menilai tahap responsif saluran khidmat pelanggan. Platform perlu menawarkan pelbagai saluran komunikasi, seperti e-mel atau sembang langsung, untuk memenuhi pelbagai keperluan peminjam. Sistem sokongan pelanggan yang kukuh menunjukkan komitmen pembekal pinjaman untuk memberikan panduan dan bantuan kepada peminjam. Reaksi yang cepat boleh memperkuat tahap kepercayaan dalam hubungan peminjam dengan pembekal.

9. Langkah-langkah Keselamatan

Ancaman siber mampu mendatangkan kesan buruk kepada maklumat peribadi peminjam dan transaksi kewangan dalam talian. Peminjam harus menilai aspek keselamatan semasa memilih platform pinjaman. Langkah-langkah keselamatan yang kukuh mampu melindungi data sensitif daripada akses yang tidak dibenarkan.

Salah satu aspek penting adalah pelaksanaan enkripsi SSL. Enkripsi Secure Socket Layer (SSL) mengenkripsi data yang dihantar antara peranti peminjam dan laman web pembekal pinjaman. SSL mampu melindungi data daripada pencerobohan oleh pihak yang jahat. Selain itu, peminjam juga perlu memilih platform yang menggunakan gerbang pembayaran yang selamat. Gerbang pembayaran boleh mencegah akses yang tidak dibenarkan semasa proses transaksi. Dengan memberikan keutamaan kepada platform yang mengambil langkah-langkah keselamatan, peminjam dapat mengurangkan risiko kebocoran data dan melindungi maklumat peribadi daripada ancaman siber.

10. Bandingkan Pelbagai Pilihan

Apabila memilih platform pinjaman dalam talian, anda tidak perlu tergesa-gesa membuat keputusan. Luangkan masa untuk meneroka dan membandingkan pelbagai pilihan untuk mencari platform yang paling sesuai dengan matlamat kewangan anda. Setiap platform menawarkan terma, kadar faedah, dan pakej yang berbeza. Dengan melakukan perbandingan yang teliti, anda dapat membuat keputusan yang lebih sesuai dengan keadaan anda.

Semasa membandingkan pelbagai pilihan, anda juga perlu berwaspada dan berhati-hati terhadap penipu. Terdapat banyak pihak jahat yang cuba mengeksploitasi peminjam. Peminjam perlu mengesahkan kredibiliti pembekal pinjaman untuk mengelakkan menjadi mangsa penipuan. Berhati-hati terhadap tanda-tanda bahaya seperti tawaran yang tidak realistik, laman web yang tidak profesional, atau permintaan maklumat sensitif tanpa protokol keselamatan. Anda dapat melindungi diri daripada penipuan sekiranya anda melakukan kajian yang sewajarnya.

Kesimpulan

Walaupun memohon pinjaman peribadi dalam talian di Malaysia menawarkan keselesaan yang amat menarik, peminjam perlu mengambil kira pertimbangan teliti terhadap pelbagai faktor. Dengan mempertimbangkan faktor-faktor di atas, peminjam boleh memohon pinjaman dengan yakin dan selamat. Bandingkan pilihan dengan teliti untuk mencari pinjaman peribadi dalam talian yang paling sesuai dengan matlamat anda.